Yakalanmış olduğum Covid-19 hastalığını atlatmak üzere olduğum bugünlerde, yazılarımla yeniden aranıza dönüyorum. İki hafta boyunca tam çalışamamak, beni oldukça sıktı.

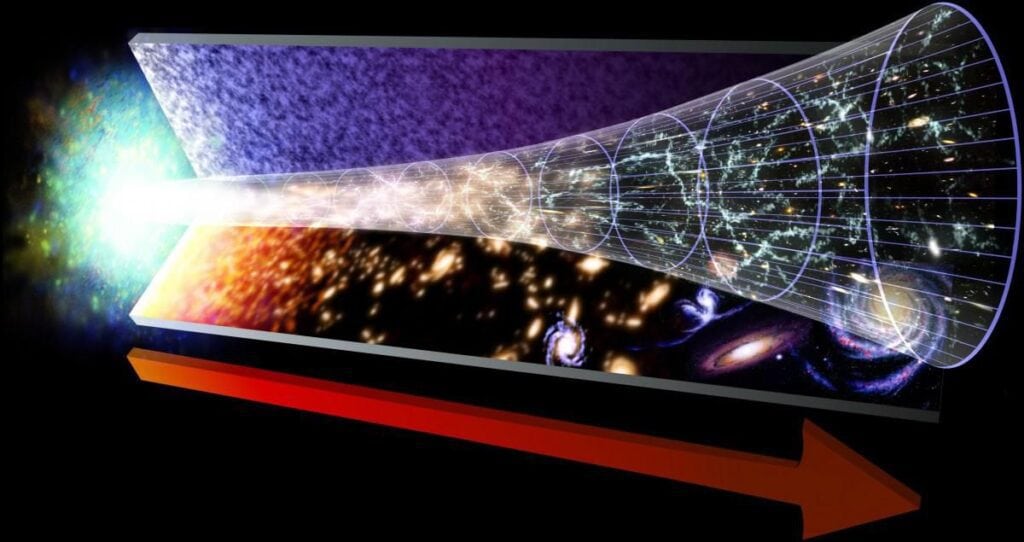

Zamanın oku (arrow of time), bir termodinamik bilimi kavramıdır.

Termodinamik, en basit tanımı ile sistemlerin ürettiği iş ve sistemler arası enerji transferini inceleyen bir bilim dalıdır. Termodinamiğin karmaşık ve gizemli dünyasını kavramak, sadece karmaşık mühendislik problemlerini çözmek için kullanılmaz. Termodinamik, ekonomik sistemler gibi karmaşık yapıları anlamanın ve basite indirgemenin anahtarıdır.

Zamanın oku, 1927 yılında gökbilimci, fizikçi, matematikçi meşhur bilim insanı Sir Arthur Eddington (1882-1944) tarafından ortaya konulmuştur. Bu tanım, zamanın asimetrik bir şekilde aktığını tezini savunur. Bu tezi anlatmak için basit bir örnek verelim: Bir cam bardağı bir metre yükseklikten düşürdünüz ve bardak paramparça oldu. Bu bardağın parçalarından eski bardağı yaratmak olanaksızdır. Eskisine benzer bir bardağı yaratmak, parçaları bir cam fırınında işleyerek mümkün olabilir ancak bardağın kırılmasını sağlayan potansiyel enerjiye göre (bardağın 1 metre yukarıdan düşmesini sağlayan), benzer bir bardak yapmak için harcanan enerji çok daha fazla olacaktır. İşte bu asimetriye, zamanın oku diyoruz.

Zamanın oku, yıldızların nasıl öldüğünü de anlatır. Bir yıldız, hidrojen atomlarının birleşmesini içeren dev bir termo-nükleer santral olarak hayata başlar. Yıldızın içinde hidrojen atomları birleştikçe (füzyon) helyum elementi oluşur, sonraki safhada hidrojen füzyonu biter, helyum atomları birleşerek karbon atomları oluşur. Bu süreç hafif elementlerin birleşerek, daha ağır elementler oluşması ile devam eder. Süreç karbondan sonra oksijen, neon, silikon, sülfür füzyonları devam eder.

Sıra neon elementine geldiğinde, artık ölmekte olan yıldız inanılmaz renkte ve parlaklıkta ışık saçmaya başlar. Bir yıldızın ölümü, genel olarak füzyonun demir elementi oluşturması ile sonuçlanır. Ölen yıldızda demir elementinin birleşerek daha ağır elementler oluşturması, muazzam bir enerji gereksinimi nedeni ile olanaksızdır. Zamanın oku hidrojen atomlarının birleşmesi ile başlamış, demir elementinin oluşması ile sona ermiştir. Bir yıldızdaki füzyon sürecini tersine çeviremezsiniz.

Zamanın oku, çözülememiş fizik problemlerinden biridir. Ancak zamanın okunu kullanarak birçok karmaşık olayı anlayabilirsiniz: Roma’nın çöküşü, 1929 Büyük Buhranı, Sovyetler Birliği’nin Soğuk Savaşı neden kaybettiği, 2008 Küresel Ekonomik Krizi vs.

Zamanın oku, kavramı ile, son gelişmelerin neden ekonomideki eğilimleri tam anlamı ile geri çeviremeyeceğini anlatalım.

Türkiye’nin temel ekonomik göstergelerinin bozulması 2013 Mayıs tarihinde FED’in artık parasal genişlemenin sonuna gelindiğini açıklaması ve ardından oluşan çalkantı (Taper Tantrum) ile başlamıştı. 2018 Ağustos döneminde oluşan ekonomik kriz; Brunson olayından çok, yıllar boyunca verilen muazzam cari hesap dengesi açığının (bu bir akım değeridir) ve bu açığın oluşturduğu özel sektör borç stoku ve kısa döviz pozisyonunun (bu değerler bilanço değerleridir) sonucudur.

Düşük tutulan TL faizler ve Brunson vakası 2018 Ekonomik Krizi’ni erkene çekmişti. Türkiye, 2018 Ekonomik Krizi’ni ve pandemi sürecini düşük TL faiz, yüksek TL likidite, kredi genişlemesi, dolaylı sermaye kontrolleri ile yönetmeye çalıştı.

Merkez Bankası, düşük faiz politikasında ısrar edip, parasal genişlemeye devam ettikçe, TL’nin değer kaybı hızlandı. En nihayetinde ekonomi yönetiminde görev değişiklikleri açıklandıktan sonra, ortodoks politikalara geri dönüş sinyali verildi. 19 Kasım 2020 tarihinde piyasa beklentisine eşit 475 baz puan faiz artışı yapılınca, TL’nin değer kaybı durdu ve hatta TL en değersiz noktasından yaklaşık %10 değer kazanmış oldu.

Piyasalarda görülen aşırı kötümserlik, bir anda aşırı iyimserliğe döndü. Bu değişim yorumlara ve yazılara da yansıdı. Bu yorumları yapanlar zamanın oku kavramını unutmuşa benziyor.

- Faiz artışı ve Ortodoks politikalara geç de olsa dönüş, elbette son derece olumlu bir değişimi ifade ediyor. Ancak faiz artışı ile gelen fonun kısa vadeli portföy yatırımı ile geldiğini gözden kaçırmayalım. Yaklaşık bir milyar dolarlık girişin bir bölümü ucuz kalmış banka hisselerine, bir bölümü de TL faiz veren enstrümanlarına girdiğini görüyoruz. Kısa vadede TL’nin değerini korumak için, yılbaşından beri negatif devam eden portföy yatırımlarındaki çıkışın pozitife dönmesi son derece olumludur. Ancak uzun zamandan beri devam eden rezerv kaybı ve yeniden açılmaya başlayan cari hesap dengesi açığını finanse etmek için doğrudan yatırımlar kalemine de gereksinim var. Bunun da pandemi döneminde sağlanması kolay görünmüyor.

- Faiz artışı ile döviz kurlarının önünün alınması çok doğru bir karar. Ancak tek başına faiz artışı yaratılmış olan yüksek likiditenin etkisini sönümleyecek noktada değil. Merkez Bankası analitik bilançosu bize rezerv paradaki büyük değişimi ortaya koyuyor: Yılbaşında rezerv para 203.7 milyar TL iken, 19 Kasım 2020 verisi 393.2 milyar TL. Pandeminin neden olduğu iç talep azalması ve kapasite kullanımın azalması Merkez Bankası’nı para yaratmaya zorlamış. Ancak bu ölçüdeki para yaratımının etkisi tek başına faiz artışı ile kontrol edilemez. Üstelik TL faizler halen TL varlık sahiplerine gerçek bir reel getiri sunmuyorken…

- Faiz artışı, Türkiye’nin ve özellikle reel sektörün üzerindeki kısa döviz pozisyon açığının artan döviz kurları nedeni ile TL karşılığı oluşturduğu zararı sınırladı ve hatta bir parça da olsa oluşmuş olan zararı azalttı. Eylül 2020 itibari ile UYP açığının 368.5 milyar USD olduğu düşünülürse, TL’nin değerini korumanın ne kadar önemli olduğu anlaşılıyor.

- UYP açığının oluşturabileceği potansiyel zararın bir bölümü de bankacılık sektörü üzerindedir. Yasal takibe uğramış olan sorunlu kredilerin dışında, kamu ve özel bankalar tarafından yapılandırılan ve taşınan kredilerin oluşturduğu yük ve risk ortadadır. Faiz artışı bu kredilerin yükünü bir parça daha arttıracaktır. Ancak bu yükün artışı, TL’nin değerini muhafaza etme hedefine göre daha az önemlidir.

- Bankacılık sektörünün karlılığı teorik olarak faiz artışından olumsuz etkilenir. Sektörün mevduat vadesi, kredi vadesine göre çok daha kısadır. Kredilerin bir bölümü değişken faizli olmasına rağmen, bir bölümü de sabit faizlidir. Faiz artışları donuk ve sorunlu kredilerin rehabilitasyonunu zorlaştırır, zayıf bünyeli kredi borçlularının kredi servisini zorlaştırır. Ancak faiz artışının sektörde olumlu karşılanmasının nedeni tüm bu dezavantajların çok daha üzerinde oluşan başka bir faydaya işaret eder: TL’nin değerinin korunması.

- Türkiye’nin en temel sorunları arasında olan cari hesap dengesi sorunu halen gündemimizde yer alıyor. Ocak-Eylül 2020’de-29.3 milyar USD açık vermiş durumda iken, finans ve yatırım dengesindeki bozulma ile ilk dokuz ayda sadece bu hesap kalemleri sonucu rezerv kaybı -42.6 milyar USD’a ulaşmış. 2019 Ocak-Eylül döneminde cari hesap dengesi +8.1 milyar USD ve tüm ödemeler dengesi kalemlerinden rezerv değişimi +4.2 milyar USD idi.

- 2019 ve 2020 ortalama kur düzeyindeki büyük değişime rağmen, cari hesap dengesindeki bozulma bize Türkiye’nin ihraç ettiği ürünlerdeki katma değerin düşük, fiyat esnekliğinin yüksek olduğunu gösteriyor. İthalatta da bu tablonun tersi yer alıyor. Türkiye Marshall-Lerner Durumu ’nu tam doğrulayan bir örnek. Kur artmasına rağmen, cari hesap dengesinin bozulması bu fiyat esnekliklerindeki asimetriden kaynaklı. Para politikasındaki değişim ve faiz artışı bu soruna çare olamayacaktır.

- Maliye politikaları tarafında da kullanılacak araçlarda seçenekler sınırlı görünüyor. 2020 Ocak-Ekim döneminde Hazine nakit dengesi tam -147.5 milyar TL iken, faiz dışı denge -42.9 milyar TL olmuş. 2019 yılının aynı döneminde bu rakamlar sırası ile -101.1 milyar TL ve -18.2 milyar TL düzeyinde. Ekonomimiz giderek daha fazla bütçe açığı ve Merkez Bankasının yarattığı ilave TL’ye bağımlı hale gelmiş. Kamu borç stoku halen ekonominin en güçlü çıpalarından.

- Kamu bütçe dengesi konusunda bir noktaya çok dikkat ediyorum. Merkezi Yönetim Dengesi içinde yer alan cari transferler hesabında uzun yıllardan beri yüksek oranda bir bozulma mevcut. Cari transferler kalemi; Hazine’nin bütçe dışına aktardığı kalemlerdir. Örneğin Hazine yardımları, tarımsal destekleme, hane halkına yapılan yardımlar, sosyal amaçlı transferler, görev zararları, vs. Bu kalemin bütçe içindeki ağırlığı arttıkça bütçenin yönetimi teknik olarak zorlaşır. Cari transferleri, tüm gelirler içindeki payı, düzenli olarak artarak 2020 Ocak-Ekim döneminde %50 oranına yükselmiştir. 2016 yılında bu oran %38 düzeyindeydi.

- Bazı yorumcular Hazine borç stokundaki artışı riskli olarak görüyor. Benim görüşüm net: Bu stok halen oldukça iyi (YİD projelerinin bugüne indirgenmiş net nakit çıkışı verisi hariç olmak üzere) düzeyde. Hatta pandemi dönemi için TCMB’nin para yaratması yerine, Hazine’nin yurtdışından YP borçlanma yaparak, TCMB’ye YP depo etmesini ve karşılığında TL yaratılmasını her zaman savundum.

- Son olarak mevduatlardaki dolarizasyon oranına bakalım. Son veri 17 Kasım 2020 verisi ki, toplam YP mevduatların, toplam içindeki payının %55 oranına yükseldiğini görüyoruz. Faiz artışının etkisi çok önceden satın alındığı için bu rakamın katı olması iyi bir görüntü sergilemiyor.

Son faiz artışı, politika faizinin belirginleşmesi ve sermaye kontrollerinin son üç aydan beri hafifletilmesi olumlu gelişmeler. Üstelik, dış politikada diplomasinin kadife eldivenlerinin kullanımına dönülmesi hemen Türkiye’nin 5 yıllık CDS primlerine (kapanış 391 baz puan) yansıdı.

Ancak, bu adımlar ile ekonominin hemen toparlanmasını ve düzelmesini beklemek acelecilik olacaktır.

Gelişmekte olan ekonomilerde, görünüm saat sarkacı gibidir. Sarkaç iyimserlik ve kötümserlik arasında aşırı salınımlar yapar ki, Türkiye’de bu salınım daha da geniş aralıklıdır. Ne yazık ki görüşler de hep ekstremlerde toplanır.

Güvenilir ve değerli az sayıda ekonomist ve bilim insanını (Dr. Mahfi Eğilmez, Atilla Yeşilada, Ege Cansen, Prof. Dr. Selva Demiralp gibi) bir yana koyarsak; piyasada çok yoğun bir dezenformasyon ve şehir masalı mevcut. Birçok yazar ve Youtube yayıncısı az sayıda ve işine geldiği gibi rakamlar vererek; Türkiye’nin ya tam sürat koşmaya başladığını ya da moratoryum ilan edecek kadar derin bir ödemeler dengesi krizi içinde olduğunu iddia ediyor. Ekonomide durumu doğru analiz etmek için tüm rakamlara bakarak, objektif ve sayısal bir analiz yapmak gerekiyor. Öbür türlü işimizi doğru yönetemeyiz ve doğru kararlar alamayız.

Faiz artışı bize, carry trade yatırımcılarının getirdiği döviz kaynağı ile, ceteris paribus koşulu ile, 2018 Eylül dönemindeki sınırlı rahatlamayı kısa vadeli olarak (90-120 gün) sağlayacaktır.

Sonrası ise yukarıda bahsettiğim faktörlere bağlıdır. Ne yazık ki zamanın oku geri çevrilemez. Böyle bir olanak yoktur. Ancak bundan sonrası için doğru bir ekonomik model yaratılabilir. Bu önerinin tersinin de geçerli olduğunu unutmayalım.

Burak Köylüoğlu

21 Kasım 2020

Yeni yazılardan haberdar olun.