Yazının başlığına bakıp da aldanmayın, dünya ekonomisi için öngörülmemiş, düşük olasılıklı olarak kabul edilen temel risklerin tamamı “Siyah Kuğu” sınıfından çıktı. Ortada küresel enflasyonu tetikleyen bir savaşın yanı sıra, küresel ekonomi halen müthiş bir para tabanı üzerinde otururken, hisse senetleri halen yüksek değerlemeler ile fiyatlanırken, asıl tehlike borçlanma piyasalarında oluşmaya başladı.

Oldukça tehlikeli bir kokteylden bahsediyoruz…

Tehlikenin boyutlarını anlamak için geriye dönelim.

Büyük ekonomik krizler birden fazla ana riskin bir arada gerçekleşmesine dayanır.

1873 Uzun Depresyonu (1873 Long Depression) Viyana Borsası’ndaki ani panik satışlarla başlamıştı. Panik bir anda Londra ve New York’a sıçrayacaktı.

Oysa ki kriz öncesindeki dönemde, hızla yürüyen II. Sanayi Devrimi müthiş bir prodüktivite ve verimlilik artışı sağlarken; Amerikan İç Savaşı (1861-1865) ve Fransa-Prusya Savaşı (1871) bitmiş ve ortada önemli bir risk kalmamışken; krizin ortaya çıkışı o zaman için şaşırtıcı idi.

Kriz demiryolu şirketlerinin tahvillerinin ani bir şekilde satışı ile başlamıştı. Demiryolu dönemin en önemli teknolojik yeniliklerinden biri olup, bugünün teknoloji sektörüne benzerdi.

Tahvil piyasasındaki panik dalga dalga devam edecek, şirketleri ve bankaları derin bir girdaba alacaktı. Dönemin para standardı, altın standardı olduğu için parasal genişleme akıl edilememişti.

Uzun Depresyon’un etkileri tam 23 yıl boyunca devam edecekti.

1929 Büyük Buhranı (1929 Great Depression), değeri şişmiş olan New York Borsası’ndaki sert satışlarla başlamıştı. Aslında krizin öncesinde muazzam bir iyimserlik vardı.

Birinci Dünya Savaşı bitmiş (1914-1918), İspanyol Gribi pandemisi sona ermiş, Dawes Planı (1924) ve Young Planı (1929) ile savaşın mağlubu Almanya yeniden küresel sisteme dahil olmuş, Almanya’nın savaş tazminatları Almanya açışından kabul edilebilir bir programa bağlanmış, 1920’lerde otomotiv, dayanıklı mal üretimi ile genişleyen küresel ekonomi muazzam bir büyüme içinde idi.

Roaring 20’s (kötü bir Türkçe çeviri ile kükreyen 1920’ler) olarak bilinen bu dönemin sonu 29 Ekim 1929, “Kara Salı” günü olacaktı. Kara Salı ile başlayan panik tüm piyasaları saracak, FED’in hızla gerileyen fiyatlara rağmen ABD dolarını altın standartından çıkartmaması, finansal krizi depresyona dönüştürecekti.

Depresyon, dünyanın politik sistemine de şok bir etkide bulunacaktı. Mesela, birahanelerde kavga çıkaran, sokaklarda trampet çalıp, gülünç giysiler giyen, serseriler güruhu olarak bilinen Naziler Almanya’da iktidar olacaktı. Sonrasını biliyorsunuz…

1971’de ABD dolarının altın ile bağını kesen Nixon Shock Vakası ile 1973 Arap Petrol Ambargosu’nun tetiklemiş olduğu, “Kayıp 70’ler”, dünyanın stagflasyon dalgası altında sarsıldığı bir dönemdi.

Halbuki 1960’larda küresel ekonomi büyüme rekorları kırarken, Soğuk Savaş 1962 Küba Füze Krizi sonrası yumuşamaya başlamıştı. ABD azınlıklara (Afrika kökenli vatandaşları başta olmak üzere) ve orta sınıfa yönelik muazzam bir sosyal program yürütürken; Batı Avrupa, Batı Almanya’nın öncülüğünde hızla savaş öncesi zenginliğine kavuşmuş idi. Uzakdoğu’da ise Japonya düşünülmesi olanaksız bir ekonomik mucizenin motorunu ateşlemiş ve 1960’ların sonunda Batı Dünyası’nın 2. büyük ekonomisi haline gelmişti.

Tabii esas tehlikeler yine fark edilememişti. Vietnam Savaşı ve ABD’nin kapsamlı sosyal programı hesapsızca muazzam bir bütçe ve cari hesap dengesi açığına neden oluyordu. II. Dünya Savaşı’nın son aylarında temeli atılmış olan Bretton Woods Sistemi, ABD’nin bu denli büyük açıklar verebileceğini öngörmemişti. Bretton Woods’un en büyük zayıflığı, Soğuk Savaş ve daha sonra Vietnam Savaşı’nın oluşturduğu politik sisteme göre revize edilmemiş olmasıydı.

Sistemi esas olarak sarsan, savaşın eski mağlupları olan (Batı) Almanya ve Japonya’nın savaşın muzafferi olan ABD aleyhine vermiş olduğu muazzam ticaret fazlaları idi. ABD’nin muazzam açıkları, ABD dolarının altına olan sabit çıpasının devam edemeyeceğini çoktan göstermişti.

Arap Petrol Ambargosu ise politik bir beceriksizlik sonucu oluşmuştu. Amerikalılar o dönemde “Reel Politik” kavramını biraz anlamış olsalar, 1967 Arap-İsrail Savaşı’nda, İsrail’in sadece 6 günde ele geçirdiği Doğu Kudüs, Batı Şeria, Sina Yarımadası, Gazze Şeridi, Golan Tepeleri gibi büyük kazanımların önemli bir bölümünün barış karşılığı geri verilmesini sağlarlardı. Arapların 1973 Yom Kippur Savaşı’nı göze alması tamamen rövanşı almak için idi. Savaşta yeniden yenilen Araplar, ellerindeki tek silahı yani petrol ambargosunu Sovyet desteği ile uygulamışlardı.

2008 Küresel Ekonomik Krizi ise mortgage piyasasındaki riskli varlıkların türev araçlar ile finansal kurumların bilançolarına girdiğinin anlaşılması ile tetiklenmişti. Ki sağlam görünen finansal sektörün nasıl kumdan kaleler olduğu kriz ile ortaya çıkmıştı. Öncesinde ABD 11 Eylül 2001 terör saldırılarının şokunu atlatmış, Irak ve Afganistan’ı işgal etmiş, bu ülkelerdeki direnişi önemli ölçüde kırmış, Çin Batı Dünyası’nın ucuz bir atölyesi haline gelerek, küresel ekonomiye muazzam bir büyümeyi, düşük enflasyon ile beraber sağlamıştı.

O dönemde herkesin unutmak istediği bölgeler olan Irak ve Afganistan gibi savaş alanları dışında, dünyada anlamlı politik bir fay hattı bulunmuyordu. Bu hayal dünyasının zayıf tarafı; bol para tabanının şişirdiği taşınmaz fiyatları, bu taşınmazlara dayalı oluşturulan zayıf krediler, bu zayıf kredilerin paketlenerek, ismi büyük, bilançoları zayıf kurumların varlıklarına girmesi idi. Finansal kriz, muhasebe oyunları ile zayıf bilançosunu gizleyen Lehman Brothers’ın çöküşü ile 15 Eylül 2008’de başlayacaktı.

Büyük krizlerin tamamının ardında olasılığı düşük ama gerçekleşmesi halinde etkisi büyük risklerin olduğunu biliyoruz.

Daha da önemlisi 1873 ve 1929 ekonomik krizleri, iki dünya savaşının ekonomik nedenlerini de oluşturmuştu.

Aslında Taleb’e dönersek siyah kuğular hep vardı ama varlığı her zaman göz ardı edilmişti.

Yazının amacı sıkıcı bir tarih dersi vermek değil. Kısa bir hatırlatmadan sonra günümüz olaylarına hep beraber bakalım.

1991 yılından itibaren küreselleşme ve neo-liberal ekonomik öğreti ile bir sentez oluşturarak, sermayenin serbest dolaşımda olduğu, Laissez-faire prensipleri (bırakınız yapsınlar) ile kuralların ve regülasyonların esnetildiği bir dünya ekonomisinin prensipleri yaratılmıştı. Bu bildiğimiz modern ekonomik düzenin formülüdür.

Bu ekonomi öğretisinin ilk çuvalladığı yer 2000 Mart tarihli Dot.com (Nasdaq’ın çöküşü) krizidir.

İkinci dönüm noktası ise Enron, World.com, Tyco gibi kurumların art arda, arkada çevrilen muhasebe oyunları perdesi altında çöküşüdür.

Üçüncü dönüm noktası ise 2008 Küresel Ekonomik Krizi’dir. Finansal piyasalarda olağan görünen, zayıf varlıklar üzerine kurulan kaldıraçlı pozisyonların sistemi bir anda nasıl çökerttiğinin dersi 1929 Büyük Buhran ’da alınmış ve unutulmuştu.

2008 Küresel Ekonomik Krizi de çok çabuk unutulacaktı. Tedavi basit, tehlikesiz görünen bir yöntemdi: Para tabanını genişletip, faizleri sıfıra kadar indirip, likidite tuzağına düşmüş finansal kuruluşların elinden finansal varlıkları alarak sistemdeki kurumuş olan likiditeyi yerine koymak.

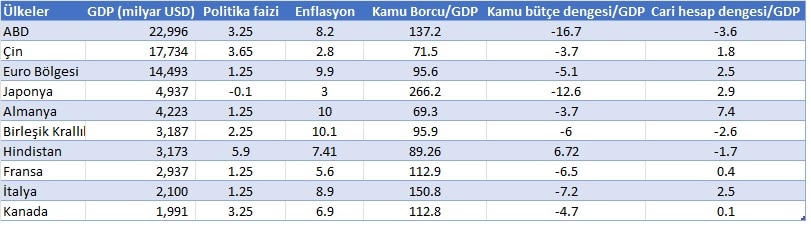

Dört büyük merkez bankasının (FED, ECB, BOJ ve PBOC) bilanço toplamının 2007 sonu 6 trilyon USD’dan 2018’de 21 trilyon USD’a pandemi ile beraber 32 trilyon USD’a çıkmıştı. Dört büyük merkez bankasının Ağustos 2022 itibari ile “daratılmış hali” 28.5 trilyon USD gibi bir büyüklüktür. İşte Ukrayna Savaşı’na dünya böyle bir parasal taban ile girdi.

Parasal tabanın aşırı genişlemesi önemli bir risk ama 2022-2023 dönemine başka riskler eşlik ediyor.

Yüksek enflasyonun önü halen alınamadı. Ancak petrol fiyatları Haziran 2022’ye göre yaklaşık %20 aşağıda. Dünyada yiyecek fiyatları savaşın ilk safhasındaki sert yükselişten sonra, tepe noktasından 6 ay boyunca geriledi. FAO Food Price Index, Aralık 2021’de 133.7 iken, Şubat 2022’de 159.7’ye yükselmişken, Eylül 2022’de 136.3’e gerilemişti. Birçok ekonomistin öngörüsünün aksine, dünyada kısa vadede bir gıda riski yok. Taşımacılık maliyetlerini gösteren Baltic Dry Index, sene başında 2217 değerindeyken şu an 1819’a kadar geriledi. Savaş sırasında 3343’ü görmüştü. Bu fiyatlamadaki temel sorun enflasyonist etkiden öte, artık resesyonist etkinin fiyatlanması. Petroldeki fiyatlama da aynı öngörünün sonucu. LME Index fiyatlaması da benzer durumda. Metal fiyatlamaları 7 Mart 2022’de arz şoku beklentisi ile tavan yapmış, LME Index 5432 düzeyine ulaşmıştı. Hali hazırda LME yılbaşına göre yaklaşık %21 düşüş ile 3560 düzeyinde. Yüksek faiz, Ukrayna Savaşı ve enerji arz sorunu ekonomilere fren yaptırıyor.

Enerji fiyatları bir resesyon ile beraber arz sorunun bir bileşkesi. Resesyon öngörüsü için çok yüksek, arz sorunu için çok düşük düzeyde.

Geniş para tabanı, yüksek faiz oranları, yüksek enflasyon oranları ve ekonomik yavaşlama hepsi beraber kötü bir bileşke. Ama daha önemli sorunlar da var. İlki bu kadar zor bir dönemde, bu kadar beceriksiz politikacıların nasıl bir araya geldiği meselesi.

Bugün iktidardaki İngiliz Muhafazakar Partisi’nin halini, efsanevi başbakan Winston Churchill görseydi, kim bilir neler derdi? Liz Truss, başbakanlığı devir aldığı zaman “Mini Budget” isimli, büyüme hedefli ekonomik paketini açıkladığında, piyasalar bir anda bozulmuştu. Mini bütçe hem vergi indirimleri, hem de harcama paketleri içeriyordu. Özellikle %45 oranındaki üst dilim vergi oranının kaldırılması piyasaları rahatsız etti. Bu paket az daha İngiliz ekonomisini çökertecekti. Yatırımcılar spotta ve vadede özellikle sabit faizli tahvilleri ve sterlini satarken, karşılığında Amerikan doları cinsinden varlıkları almaya başladı. Neyse ilk önce BOE tahvil alımı programı açıkladı, sonra Truss programdan geri adım attı, sonra Hazine Bakanı Kwani Kwarteng görevden alındı, en nihayetinde de ilahlar başbakanın başını aldı. İngiltere’de başlayacak bir krizin ateşi her yeri sarabilirdi. Tehlike halen geçmiş değil.

ABD’de ise 8 Kasım’da mid-term seçimleri var. Biden yönetimi Senato’da çoğunluğu kaybedebilir. Trump her şeye ve her engele rağmen halen önemli bir güç ve 2024 seçimlerine kuvvetli bir başkan adayı olarak girebilir. Demokratlar iktidarı elde tutmak için FED’e baskı yaparlarsa, FED piyasaya teslim olur. Zaten son haftalarda “FED’s capitulation” fısıltısı altında hisse senetlerinin yükselişinin sebebi bu. Faiz artışları sert yapılmayarak, piyasanın bozulmasının önü alınacağı satın alınıyor. Böyle bir adım balonu şişirmeye devam eder.

Esas sorun ise tahvil piyasalarındadır…

SIFMA’ya göre küresel tahvil piyasasının büyüklüğü 2021 yılında 120 trilyon USD idi. SSA (supranational, sovereign and agency) yani ağırlıklı kamu kesimi bu büyüklüğün %68’ini, kalanı ise corporate yani kurumsal kağıtlardır. Tahvil piyasasının üç büyük oyuncusu olan ABD, Çin ve Japonya SSA pazarının yaklaşık %70’ni teşkil eder. Pekala bu oyuncuların default riski yoksa sorun nedir?

Sorun bu tahvilleri elinde tutanların artan faizler nedeni ile olağanüstü zararlar etmesidir. Tahvil piyasası, sermaye piyasalarına benzemez. Sermaye piyasaları bir spor arabaya benzetirsek, tahvil piyasaları bir limuzine benzer. Tahviller önemli servet merkezleri olan emeklilik fonları, mevduat bankaları, clearing house teminatları tutan finansal kurumlar gibi ekonominin hayati noktalarında birikmiş volatilitesi düşük kıymetlerdir. Faiz ile tahvil değeri ters orantılıdır. Faizler arttıkça tahvil değerleri düşer ve büyük tahvil stoku tutan veya yasal mevzuat nedeni ile tutmak zorunda olan kurumlar bu zararı “mark to market” esasına göre bilançolarında göstermek zorundadır. Tahvil zararları yazıldıkça, bankaların sermaye tabanları erir, sermaye tabanları eridikçe kredileri kısarlar, likidite için başka varlıkları satmaya başlarlar. Varlık satışları ise bütün piyasaları düşürür, kredi daralması ile reel ekonomiyi vurur.

Tahvil değerleri düşerken, mesela Credit Suisse, Deutsche Bank gibi dev bankaların “insolvent” olduğu söylentileri artmış veya İngiliz emeklilik fonları Wall Street Journal’ın deyişi ile “fiilen” patlamıştır.

Tahvil piyasalarındaki riski Bank of America analistleri şöyle tanımlıyor: “Piyasalar öyle bir hal aldı ki, piyasadaki likidite sorunu bugün Mart 2020 Covid-19 paniği düzeyine geldi.

Tahvil piyasalarındaki sistematik zarar, faizler artmaya devam ettikçe, büyüyecek. FED önümüzdeki yıl politika faizini %5’e çıkardığı zaman, oluşan zarar daha da büyüyecek. Kasım 2020’de yani iki yıl önce piyasalarda 18.4 trilyon USD’a yakın negatif getirili tahvil mevcut olduğunu düşünürseniz sistematik zararın ne kadar büyük olduğunu anlayabilirsiniz.

Büyük merkez bankaları, teorik olarak geniş kapsamlı bir tahvil alım programları açıklayarak bu piyasayı yatıştırmaya çalışabilir. Ama bu cephane 2008 Küresel Ekonomik Kriz ve pandemi ile çoktan tükendi. Böyle bir senaryoda küresel ekonomide enflasyon ile mücadele terk edilir. Yükselen enflasyon bir spiral gibi tüm finansalları çökertir iken, reel ekonomide konuşulacak fiyat kalmaz.

Yüksek faizler sadece tahvil piyasalarını vurmuyor, küresel konut ve taşınmaz sektörü artan mortgage faizleri ile büyük bir resesyona gidiyor. Ukrayna Savaşı ve Tayvan meselesinin daha fazla eskale olmamasının nedeni Çin’deki taşınmaz krizi. Bu kriz neredeyse 1990-1991 Japonya Varlık Krizine benzer duruma geldi.

Yükselen faizlerin etkisi bu kadarla kalmıyor. İtalya kamu borçları patlayacak durumda. Eğer ECB son iki yılda yaklaşık 250 milyar EUR İtalyan tahvili almamış olsaydı, İtalya kamu borcu stoku çevrilemeyecek idi. Tabii İtalyan tahvillerini elinde tutan Alman-Fransız bankalarının bilançoları da harap olacaktı.

Reel ekonominin durumuna tepki göstermeyen sermaye piyasaları, Ukrayna Savaşı’nın kontrolden çıkma riski, AB’de kuzey ve güney Avrupa’nın ayrışmasının derinleşme riski, ABD ara dönem seçimlerinin (8 Kasım 2022) Cumhuriyetçileri güçlendirmesi halinde esas politik hesaplaşmanın olacağı 2024 seçimlerine kadar FED’in elinin kolunun bağlanması gibi parametreleri düşünürsek, dünya ekonomisi için iyimser olmak için bir neden kalmadı.

Çözümün anahtarı ilk önce Ukrayna Savaşı’nı bitirmek ile başlamalı. Savaşın ise kısa vadede bitme olasılığı bulunmuyor. Çünkü tarafların pozisyonları ve hedefleri artık çok farklı yerde. Karşılıklı ödün verilerek barışın tesisi, Kiev’deki Rus taarruzunun başarısızlığından hemen sonra yapılabilirdi.

Küresel ekonomide ise saatli bombanın sayacı ilerlemeye devam ediyor…

Burak Köylüoğlu

30 Ekim 2022

Yeni yazılardan haberdar olun.